锂电池回收千亿市场,势在必行

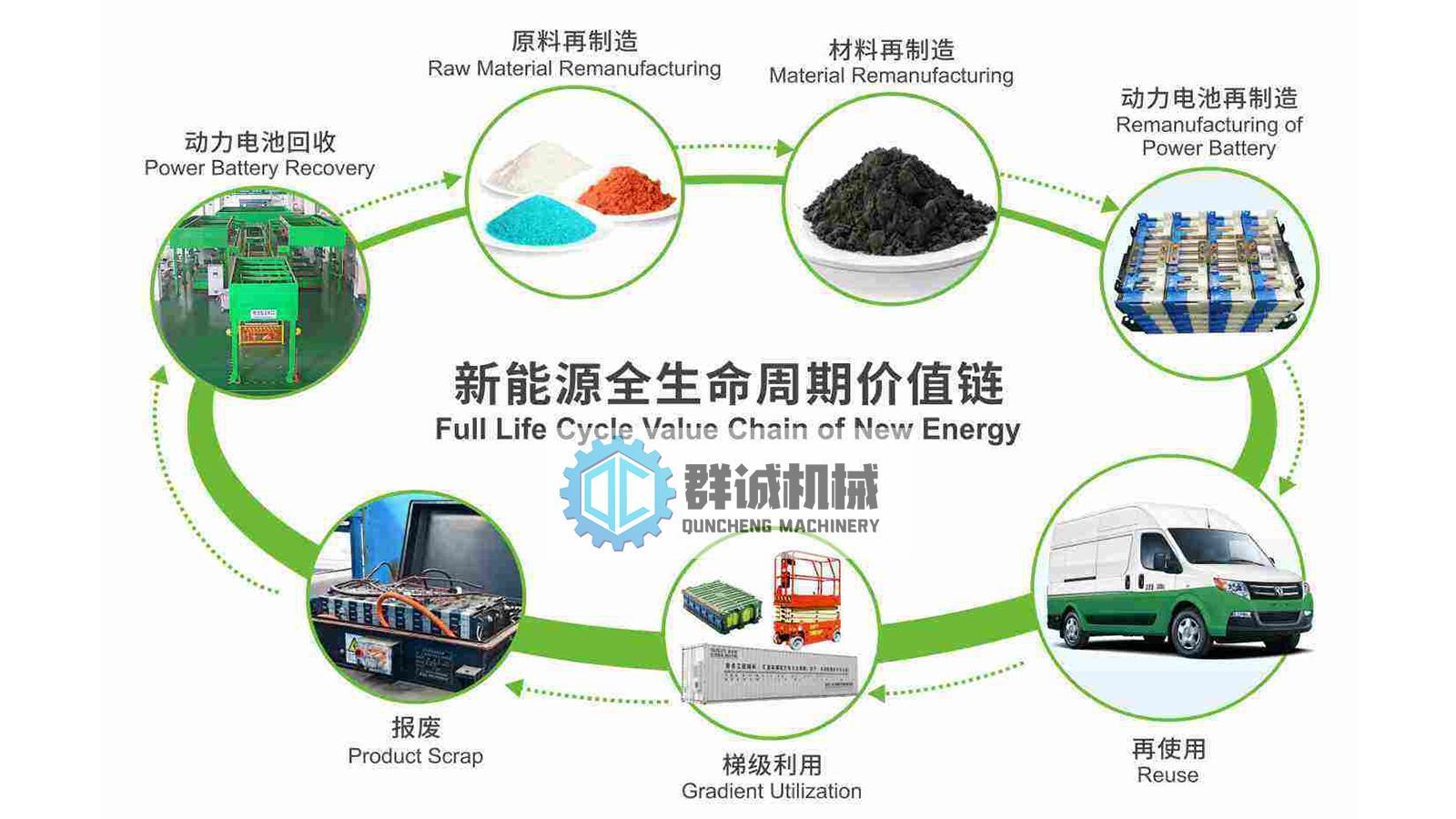

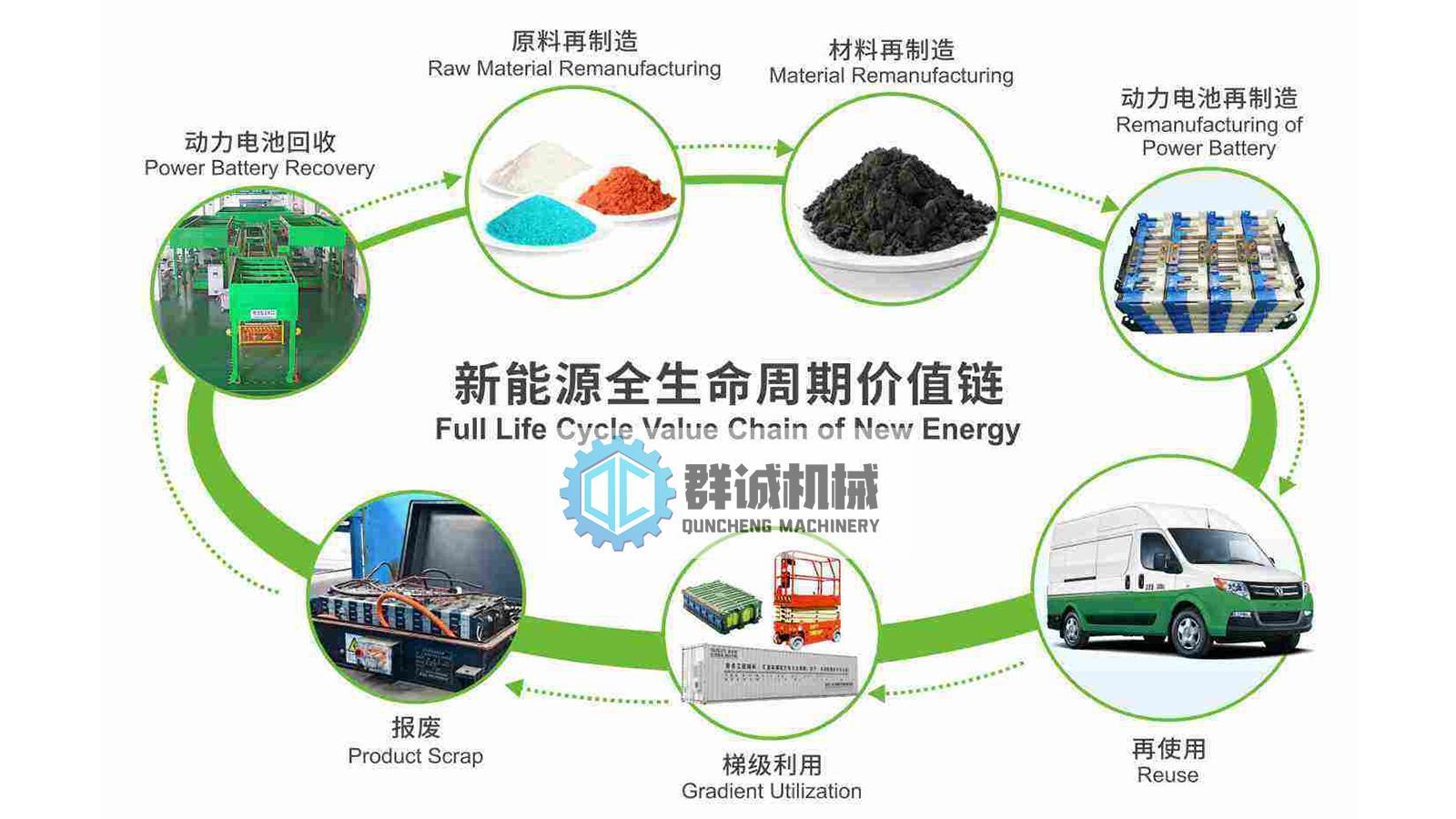

新能源设备退役潮即将来临,动力电池回收利用兼具经济效益和环境效益

据了解,当前动力电池的平均使用寿命为5-8年,由此推算,动力电池已在2021年进入大规模退役期,当年退役规模约为24GWh。而到2025年,根据信达证券给出的推算,规模可达173GWh。回收利用能有效减轻固废处置的压力,并且在如今碳排放监管日趋严格的背景下,成为实现减排的关键路径。

构建循环经济链条的价值不仅在于减少污染和碳排放,亦是关键原材料供需矛盾下的破局关键。一般而言,当动力电池剩余容量到达80%以下时,即进入退役阶段,若直接将之进行拆解回收,意味着大部分容量价值被浪费。若将退役动力电池重新整合组装,再利用于对能量密度等性能指标要求更为宽松的储能领域,有助于缩减一部分重新生产电池带来的原材料需求。

锂电池破碎

对于达到利用终点的电池模组,通过再生工艺提取其中的锂、镍、钴、锰等金属元素,则可进一步弥补原材料供应的短缺。

上游资源的长期紧缺将掣肘下游应用市场的发展,根据德勤报告显示,锂资源供需缺口预计在2025年之后呈现逐渐扩大的趋势,2023年将达145万吨碳酸锂当量,电池回收有望在一定程度上缓解资源供需不平衡对行业发展的约束。

一是国内资源紧缺。国内高品质原材料矿物资源相对稀缺,以锂为例,中国优质的硬岩锂矿资源较少,而盐湖提锂技术及产能有待突破。

二是国外供给不定。动力电池海外原材料供给集中且产量波动大,疫情、国际冲突等突发事件加剧了全球供应链的不确定性。

三是扩产周期长。上游扩产周期在4年左右,而动力电池扩产周期在1年左右,供需错配时间拉长。

一是终端需求旺盛。作为锂资源的主要应用场景,新能源汽车市场已进入快速增长期,2021年中国新能源汽车销量同比增长超过150%。

二是电池化学体系迭代慢。动力电池的研发难度大、化学体系迭代周期长,中长期仍将以锂电池为主,对上游原材料资源的需求较固定,短期内难有替代。

三是激烈竞争刺激产能扩建。电池企业保持快速扩产的节奏以抢占市场份额,拉动对上游资源的需求。

根据安信证券预计,未来五年全球动力电池回收市场规模将突破千亿,其中锂资源的回收市场空间最为可观。

在动力回收市场有两大主要驱动因素——宏观政策引导与动力电池退役潮,使得回收市场将迎来可观发展。

海外发达国家经过多年发展,电池回收相关政策及立法配套较完善。中国近年来的政策引导力度也在不断加强。

在北美,美国能源部在2021年发布《美国国家锂电发展蓝图2021-2030》,提出要实现锂电池报废再利用和关键原材料的规模化回收,规划完整的锂电池回收价值链的建设和布局,推动回收技术发展。

在欧洲,德国、瑞士、欧盟相继出台相关法规法案,加强回收行业监管力度。欧盟在2022年修订《欧盟电池与废电池法规》,设定了与动力电池回收相关的目标,对电池的回收措施和电池金属材料回收率做出了更严格的要求。

在日韩,两国均从立法层面规范行业,相继发布《促进法》《保护法》等法案,全面推进废旧充电电池原材料回收利用,提升废旧动力电池的二次利用率。

随着全球新能源汽车市场的蓬勃发展,动力电池装机量迅速攀升,第一批投入市场的动力电池已经迎来“退役潮”,尤其是2015年起,新能源汽车产销爆发、动力电池加速放量的中国市场更为显著。

动力电池退役潮推动可回收电池废料逐步释放,未来十年报废电池及生产废料量预计以43%的复合年均增长率攀升,驱动全球锂电回收市场发展,领跑全球新能源汽车市场的中国市场在锂电回收领域预计也将迎来可观的发展。

锂电池破碎

对于达到利用终点的电池模组,通过再生工艺提取其中的锂、镍、钴、锰等金属元素,则可进一步弥补原材料供应的短缺。

上游资源的长期紧缺将掣肘下游应用市场的发展,根据德勤报告显示,锂资源供需缺口预计在2025年之后呈现逐渐扩大的趋势,2023年将达145万吨碳酸锂当量,电池回收有望在一定程度上缓解资源供需不平衡对行业发展的约束。

一是国内资源紧缺。国内高品质原材料矿物资源相对稀缺,以锂为例,中国优质的硬岩锂矿资源较少,而盐湖提锂技术及产能有待突破。

二是国外供给不定。动力电池海外原材料供给集中且产量波动大,疫情、国际冲突等突发事件加剧了全球供应链的不确定性。

三是扩产周期长。上游扩产周期在4年左右,而动力电池扩产周期在1年左右,供需错配时间拉长。

一是终端需求旺盛。作为锂资源的主要应用场景,新能源汽车市场已进入快速增长期,2021年中国新能源汽车销量同比增长超过150%。

二是电池化学体系迭代慢。动力电池的研发难度大、化学体系迭代周期长,中长期仍将以锂电池为主,对上游原材料资源的需求较固定,短期内难有替代。

三是激烈竞争刺激产能扩建。电池企业保持快速扩产的节奏以抢占市场份额,拉动对上游资源的需求。

根据安信证券预计,未来五年全球动力电池回收市场规模将突破千亿,其中锂资源的回收市场空间最为可观。

在动力回收市场有两大主要驱动因素——宏观政策引导与动力电池退役潮,使得回收市场将迎来可观发展。

海外发达国家经过多年发展,电池回收相关政策及立法配套较完善。中国近年来的政策引导力度也在不断加强。

在北美,美国能源部在2021年发布《美国国家锂电发展蓝图2021-2030》,提出要实现锂电池报废再利用和关键原材料的规模化回收,规划完整的锂电池回收价值链的建设和布局,推动回收技术发展。

在欧洲,德国、瑞士、欧盟相继出台相关法规法案,加强回收行业监管力度。欧盟在2022年修订《欧盟电池与废电池法规》,设定了与动力电池回收相关的目标,对电池的回收措施和电池金属材料回收率做出了更严格的要求。

在日韩,两国均从立法层面规范行业,相继发布《促进法》《保护法》等法案,全面推进废旧充电电池原材料回收利用,提升废旧动力电池的二次利用率。

随着全球新能源汽车市场的蓬勃发展,动力电池装机量迅速攀升,第一批投入市场的动力电池已经迎来“退役潮”,尤其是2015年起,新能源汽车产销爆发、动力电池加速放量的中国市场更为显著。

动力电池退役潮推动可回收电池废料逐步释放,未来十年报废电池及生产废料量预计以43%的复合年均增长率攀升,驱动全球锂电回收市场发展,领跑全球新能源汽车市场的中国市场在锂电回收领域预计也将迎来可观的发展。