本文从新能源电池产业发展现状出发,结合福建实际,分析新能源电池企业外贸特征、汇率风险及产业结构,并从外汇管理与产业发展的角度提出相关建议。

在全球双碳背景下,新能源产业进入爆发式增长阶段,我国新能源电池产业也蓬勃发展,全球市场占有率不断提高。对此,从国际国内双循环的视角探究新能源电池产业发展状况,分析其外贸特征及产业结构,具有重要的现实意义。

一、我国新能源电池产业发展概况

(一)新能源电池产业发展迅速,综合竞争优势初显

近年来,我国新能源电池产业发展迅猛,目前已初步形成产能规模领先、技术优势突出的产业链体系。据统计,2021年全球动力电池装机量达到296.8 GWh,同比增长102.2%;其中,我国动力电池装机量高达154.5 GWh,同比增长142.8%,占全球的比重超50%。储能方面,2021年全球新增储能装机13 GW,其中依托新能源电池的电化学储能占比最高,达57%,“绿色储能”成为新增长级。根据国际能源署报告,我国的锂电池产量占全球的3/4,超过一半的锂、钴、石墨加工和精炼产能在中国。

政策方面,我国“十四五”规划提出,聚焦新材料、新能源汽车等战略新兴产业,突破新能源汽车高安全动力电池等关键技术;党的二十大报告提出,积极稳妥推进碳达峰碳中和,推动能源清洁低碳高效利用,推进工业、建筑、交通等领域清洁低碳转型,为加快发展新能源电池等绿色低碳产业,促进产业转型发展指明了方向。

(二)电池产业集中度快速提升,规模效应初显

随着新能源电池产业发展,由政府推动、围绕头部企业的新能源电池产业集群效应和规模效应正在逐步显现。从区域位置来看,依托市场和资源禀赋,我国新能源电池产能主要分布在华东和西南两大区域,其中华东地区占比超60%;而四川、青海、西藏等西南地区近年依托丰富的矿产资源、较低的劳动力成本等优势,产量增速较快,逐步形成了新能源电池产业链的集群。

从市场份额和产能来看,龙头企业市场份额稳步提升,产能亦呈现较高集中度,中汽协编制的汽车动力电池供应白名单显示,全国有效的新能源电池供应企业由5年前的200多家减少到目前的48家,前3、前5、前10企业的市场集中度,分别达到76.6%、83.9%和94.4%,其中,宁德时代、比亚迪、中创新航、国轩高科、亿纬锂能等TOP5企业竞争力较强,业务布局覆盖范围较广,均有增产扩产的计划,且产能扩张迅速。预计到2025年,宁德时代产能规划为839 GWh,比亚迪产能规划超600 GWh,中创新航产能规划为500 GWh。

(三)企业加速全球布局,构建全球产业链体系

随着国内新能源电池产业竞争加剧及海外市场需求规模扩大,新能源电池企业正在通过产品出口、海外建厂等方式加快海外布局。海关数据显示,2022年1~9月,我国锂电池累计出口达349.11亿美元,已超过2021年。在出口增长的同时,新能源电池企业进一步迈开全球化步伐,宁德时代、远景动力、国轩高科等头部企业纷纷在海外布局电池工厂(表1)。此外,相关产业链企业也在加速登陆国际资本市场,2022年以来,国轩高科、欣旺达等11家锂电产业链企业宣布发行境外GDR(全球存托凭证)或在瑞交所、伦交所上市。

二、福建省外贸特征与汇率风险分析

(一)外贸特征分析

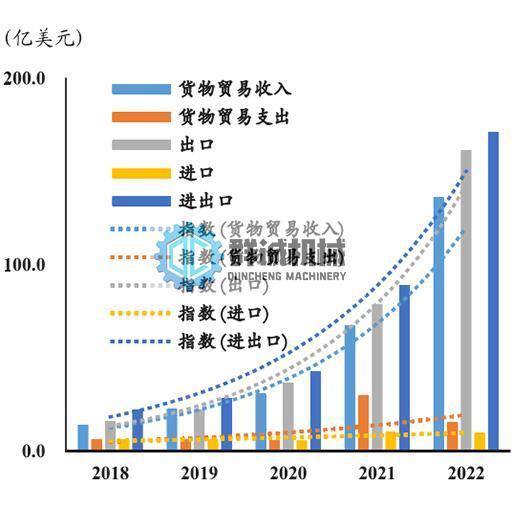

1.进出口及货物贸易收支快速增长,5年间跃升为福建出口第一大品类

2018—2021年,福建省新能源电池企业出口额由16.1亿美元增至79.1亿美元,年均增长69.1%,进口额由6.1亿美元增至10.2亿美元,年均增长18.5%。2022年,新能源电池企业出口161.6亿美元,同比增长104.6%,进口9.8亿美元,同比下降4.2%,呈现出口为主、进口为辅的贸易特征,其中出口比重10%,5年间跃升为出口第一大品类(图1)。

图1 新能源电池企业进出口及货物贸易收支情况 来源:中机院

图1 新能源电池企业进出口及货物贸易收支情况从货物贸易收支情况看,新能源电池企业货物收支额与进出口额同步增长,2022年货物贸易收支总额151.8亿美元,同比增长55.6%(图1)。

2.出口呈现动力型电池为主,储能型电池、消费型电池齐头并进的态势

新能源电池企业出口以动力型电池、储能型电池、消费型电池为主,相关配件为辅。其中,动力型电池出口占比达45%,储能型电池出口占比达24%。此外,消费型电池主要用于手机、平板电脑等,出口占比为24%,与储能型电池出口齐头并进(图2)。

图2 新能源电池企业进出口产品结构 来源:中机院

3.欧洲、美国是新能源电池主要出口市场,智利、日韩是主要原材料供应国

从国别上看,新能源电池企业主要出口至欧洲、美国、东南亚等地,其中,对德国出口占比20%,对美国出口占比17%,位列第1、第2。进口方面,新能源电池企业进口主要来自南美洲、东南亚等地,其中,智利是碳酸锂的主要来源国,进口占比达35%,而自韩国、日本进口的原材料主要为隔膜和继电器(表2)。

表2 新能源电池企业前十大贸易伙伴 来源:中机院

(二)汇率风险分析

1.结算币种以美元、人民币、欧元为主,人民币收入占比稳步提升

美元、人民币、欧元是新能源电池企业的主要结算币种,2018—2021年,新能源电池企业货物贸易跨境收入中,人民币结算占比由5%提升至29%,逐步形成通过跨境人民币规避汇率风险的结算模式;欧元占比由2%提升至6%,美元占比由93%降至65%,对美元结算的依赖逐步降低。

2.交易呈现汇率风险中性特征,不赌人民币汇率单边升值或贬值

2022年以来,新能源电池企业贸易收入中人民币占比明显上升,人民币、美元和欧元占比约为44%、44%和12%;其中,人民币结算占比较2021年提升约15个百分点,呈现出较强的汇率风险中性特征(图3)。企业不赌人民币汇率单边升值或贬值,积极采用跨境人民币,并保有一定的美元收入占比用于支付进口原材料所需的款项。

图3 新能源电池企业货物贸易收入币种占比与汇率变动 来源:中机院

三、双循环视角的产业链特征分析

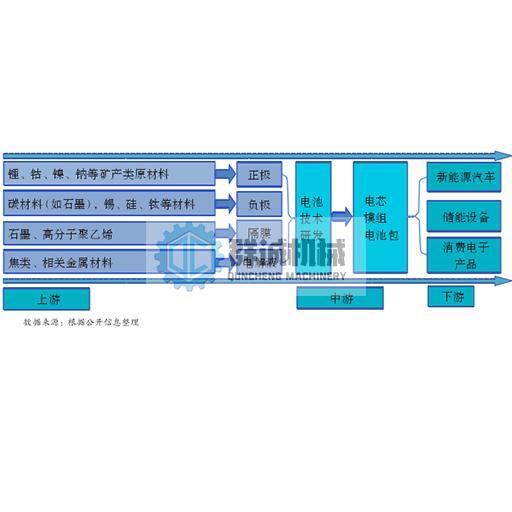

新能源电池产业经过20年的发展,已形成一个专业化程度高、分工明晰的产业链体系。产业链上游包括镍、钴、猛、铁、钠、锂和石墨等各类矿产原材料的开采,以及正负极、电解液、隔膜的加工生产;中游则是相关新能源电池的研发、制造;下游主要是电池在新能源汽车、储能设备和消费电子产品等领域的应用(图4)。

图4 新能源电池产业链上中下游概况 来源:中机院

(一)上游环节具有生产优势,但原材料大量依赖进口,产业链存在一定的外部依赖性

上游的正极材料对电池的能量密度及安全性起主导作用,占电池材料成本的30%~40%。目前,我国已成为全球最大正极材料生产基地,2021年我国锂电池正极材料出货量90万吨,全球占比约75%。上游的负极材料主要影响电池效率、循环性能等,约占电池材料成本的18%。2021年我国锂电池负极材料出货量81.6万吨,全球占比超90%。此外,2021年我国锂电池电解液、隔膜出货量分别为50.7万吨和78亿平方米,全球占比均超50%。总体上看,我国在新能源电池上游环节具有较大的生产优势。

然而,新能源电池上游原材料具有明显的资源属性。我国锂、钴、镍等矿产资源主要分布在四川、青海、西藏等地,相比海外优质矿产资源,还存在品质不高、提取难度大等劣势,因此原材料需大量依赖进口,产业链存在一定的外部依赖性。例如,锂资源主要分布在澳大利亚、阿根廷及智利等南美洲地区,三元锂电池所需的钴资源集中分布于非洲的刚果(金)地区。据海关统计,我国进口的锂矿等相关物品中,有九成以上来自澳大利亚及南美洲国家。

(二)中游电池研发制造与下游应用具有技术优势,但技术处于快速变革中,未来出口增长仍存不确定性

目前,我国新能源电池企业以自主研发为主,以宁德时代为例,在宁德、德国慕尼黑设有研发中心,拥有研发技术人员超5 000名,掌握电池核心技术。

其中,新能源汽车海外市场随着碳排放管制趋严和用户端补贴力度的不断加大,销售量快速增长,且德国、英国、法国、瑞典、挪威等国也将于2030—2040年陆续禁售燃油车。国际能源署预测,2030年全球动力电池需求量将增至3 500 Gwh;到2030年,预计40%的锂电池需求来自中国。储能设备方面,2021年全球新增储能装机中,锂电池储能占比达57%,超越传统的抽水蓄能,成为储能设备的首选方案。随着欧盟碳关税法规通过、《欧盟新电池法规》修订及美国《清洁竞争法案》通过,新能源电池产业减碳成为共识,加大技术创新,探索实现产业智能化,生产周期的零碳排放,将成为我国新能源电池企业转型发展的主要方向。因此,从总体上看,未来新能源电池产业的国内外市场发展潜力仍然巨大。

从类型上看,目前市场上主流的新能源电池主要有磷酸铁锂电池和三元锂电池。其中,磷酸铁锂电池具有成本低、循环寿命长、安全性高的特点,三元锂电池则具有体积小、能量密度大的特点。随着电化学技术的进步与革新,钠离子电池、氢燃料电池等也相继问世,或将在未来10~20年内大规模商用化应用。因此,从总体上看,新能源电池技术正处于快速变革中,未来我国能否持续保持“高市场份额”及“高出口增速”仍存在不确定性。